- Inferir que podemos volver a un periodo de inflación al estilo de los años 70 debido a una repetición de las pobres políticas económicas de entonces, es una lectura bastante simplista de la historia. A pesar de que ambos periodos tienen en común unas políticas fiscales y monetarias ultra-acomodaticias, la inflación esta vez es un problema del lado de la oferta causado por las restricciones relacionadas con la pandemia; y el estímulo era imprescindible para evitar una gran contracción económica.

- Teniendo en cuenta que los tipos de interés a largo plazo apenas se han movido a pesar de que hemos experimentado niveles de inflación no observados en décadas, el riesgo de valoración de las acciones sigue siendo bajo. El mayor riesgo es que si la inflación no disminuye, la Fed puede verse obligada a subir las tasas hasta un punto que cause un ralentizamiento de la economía. Nuestro escenario central sin embargo sigue siendo que los cuellos de botella en la cadena de suministros se resolverán, y que las fuerzas deflacionistas retornarán.

- Si descartamos una desaceleración económica, los beneficios empresariales determinaran los rendimientos de la bolsa en este 2022. Si bien es cierto que el impulso (inesperado) de los beneficios experimentado a raíz de la pandemia puede revertirse, también conviene no olvidar que las empresas líderes continúan beneficiándose de una transformación digital acelerada. Y con las tasas de interés reales altamente negativas, el coste de oportunidad de no permanecer invertidos es mayor que nunca.

Después de tres años consecutivos de rendimientos extraordinarios en las bolsas, los dos últimos mientras la economía estaba siendo devastada por la pandemia, los inversores, como en la célebre canción de The Clash, están cantando para sí mismos: “Should I stay or should I go”.

Muchos ven similitudes entre el período histórico que precedió a dicha canción y nuestro tiempo. Cuando surgió el punk-rock a mediados de los setenta, la economía mundial estaba lastrada por una inflación persistente; causada en gran parte por un creciente poder de sindical, unido a políticas monetarias y fiscales equivocadas. La preocupación es que las comparaciones no acaben ahí, y que como ocurrió en aquel entonces, los inversores sufran otra década perdida.

Pero la historia comparada obliga a ser cuidadosos con el contexto. De aquel período se aprendieron grandes lecciones, y en 1982, cuando la banda lanzó su canción más celebrada, las políticas económicas que habían llevado a una alta inflación, estaban comenzando a revertirse a toda máquina; dando inicio al período de mayor estabilidad macroeconómica que hemos tenido.

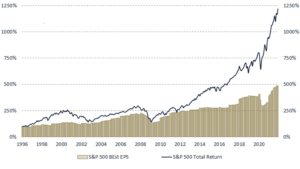

En las décadas que siguieron a la carga frontal contra la inflación encabezada por el presidente Volcker, las ganancias corporativas se dispararon. A esto contribuyó en gran medida la liberalización del comercio y las finanzas (acelerada por la caída del comunismo), así como el los aumentos en productividad que trajeron consigo las nuevas tecnologías.

Todavía nos estamos beneficiando enormemente de estos acontecimientos, que no sólo han contribuido al crecimiento económico mundial, sino que también han resultado ser claves para controlar la inflación. La deslocalización (o la amenaza de ello) redujo significativamente el poder de negociación colectiva en los países desarrollados; y la tecnología, combinada con la globalización, contribuyó al drástico abaratamiento muchos bienes y servicios.

Inferir que debido a que hemos sufrido un brote de inflación vamos a volver directamente a los años 70 es una interpretación muy simplista de la historia económica. La pandemia ha alterado en el corto plazo el régimen económico imperante, pero apenas tiene el potencial para cambiarlo fundamentalmente. Son las limitaciones del lado de la oferta las que han sido responsables del reciente aumento de la inflación, y no la generosidad fiscal y monetaria. De hecho, el apoyo de los gobiernos y los bancos centrales ha sido fundamental para conseguir evitar una profunda (y deflacionaria) recesión.

La prueba de que es difícil que se repitan los errores del pasado, es que la Fed ha anunciado (antes de lo esperado) que comenzará a reducir su apoyo. Como resultado, el principal riesgo para la economía no es caer en una trampa de “estanflación” al estilo de los años 70, sino que la dosis de estímulo ha tenido que ser tan desproporcionada, que al reducirla se puede fácilmente desencadenar el “síndrome de abstinencia”.

Esto ayuda a explicar la aparente paradoja de unos tipos de interés a largo plazo que se mantienen obstinadamente bajos mientras la inflación alcanza niveles no vistos en décadas, y con la Fed comenzando a endurecer su política. La lectura es clara, el mercado de bonos está descontando que, bien la inflación afloja, o la Fed no tendrá otra opción que enfriar la demanda.

Para los inversores, la conclusión más importante de todo lo vivido en 2020 es que la tesis del «lower for longer» ha superado con éxito un “stress test” extremo. Si las tasas apenas han repuntado, a pesar de que la inflación se acerca al 7%, ¿cuándo lo harán?

Teniendo esto en cuenta, los inversores no deberían preocuparse en demasía por un shock de valoración. Sin embargo, sí que tienen que preocuparse por la sostenibilidad de la recuperación, ya que cualquier indicio de que la economía se esté desacelerando puede provocar una corrección importante en los mercados de valores. Por tanto y contrario a la narrativa imperante, las acciones de crecimiento deberían ser menos vulnerables que las cíclicas y el “Value”.

En cierto modo, el año que comienza marca el regreso del «business as usual» para los inversores; con los beneficios empresariales como centro de atención. Y aquí el riesgo va en ambos sentidos. Por un lado, podemos ver una reversión hacia la tendencia histórica, dado que la pandemia parece haber proporcionado un impulso a los beneficios contrario a la intuición. Pero, por otro lado, la tendencia puede continuar mientras el mundo empresarial (con ganadores y perdedores) siga reestructurándose gracias a la digitalización; algo que la pandemia ha acelerado.

Ésta es la apuesta implícita de permanecer invertido en los mercados de renta variable. La única certeza que tenemos es que será prácticamente imposible repetir un año como 2021, en el que todos los sectores del S&P 500 terminaron en positivo, y el índice alcanzó 70 nuevos máximos. Pero dado que los bonos apenas ofrecen una alternativa, el coste de oportunidad de no permanecer invertido en acciones es simplemente demasiado alto en caso de que finalmente no ocurra una corrección. O dando la vuelta a la canción, “If I stay there will be trouble (…) And if I go it will be double (…)”

BY FERNANDO DE FRUTOS, CFA, PhD | 6 JANUARY 2022

* Este documento es puramente informativo y no constituye recomendación de compra de los activos financieros mencionados en el mismo. Ninguna información contenida en este artículo puede ser considerada definitva, dado que el objeto sobre el que se informa está sujeto a cambios y modificaciones).

Rendimientos pasados no garantizan rendimientos futuros, y en ningún caso la información vertida en esta página web pretende sugerir que rendimientos establecidos en este documento se obtendrá en el futuro.

La información ofrecida por BCM sobre el estado, desarrollo o evaluación de los mercados o activos específicos no debe interpretarse como un compromiso o garantía de rendimiento. Al respecto, BCM no asume ningunaresponsabilidad por el rendimiento de estos activos o mercados.

Los datos sobre inversión, rendimientos y otros aspectos se basan en o derivan de la información de fuentesconfiables, generalmente a disposición del público, y no representan un compromiso, garantía o responsabilidad deBCM.